クレジットカード決済は、決済サービスの中でもっとも使われている決済方法です。オンラインショッピング以外に、店頭でもクレジットカードを使うお客様は多くいます。しかし「クレジットカード決済をどうやって導入すれば良いかわからない」「コストがいくらかかるか知りたい」という店舗運営の担当者は少なくありません。 そこで今回の記事では、クレジットカード決済の導入方法だけでなく、コストや仕組みについて解説します。記事の最後には、クレジットカード決済の導入で広く利用される決済代行会社の選び方も紹介しているので、ぜひご覧ください。

目次

クレジットカード決済への需要は高まっている

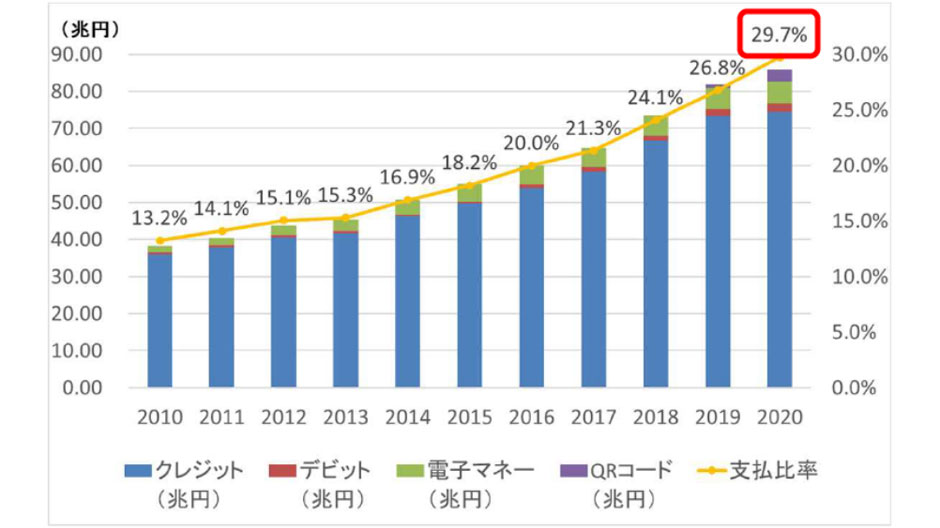

国内のキャッシュレス決済の比率は、この10年で倍増しました。しかし、2020年の国内のキャッシュレス決済比率は約3割で、世界水準の4~6割と比較すると差があります。そこで日本政府は、世界水準に近づけるべく2025年のキャッシュレス決済比率を4割まで伸ばすことを目標としました。

出典: 中間整理を踏まえ、令和3年度検討会で議論いただきたい点|経済産業省商務・サービスグループキャッシュレス推進室

こうした政府の動きや、キャッシュレス決済が本来持つ便利さもあり、キャッシュレス決済利用者は増加傾向にあります。そんな中、取引額や割合が圧倒的に大きいのがクレジットカード決済で、2020年には74兆円に達しています。その理由は、クレジットカードの利便性の高さにあると言えます。クレジットカードを使えば、お客様はカード1枚で好きなタイミングに買い物ができます。事業者も現金管理の効率化ができ、且つ売上単価をアップできる、という点は大きなメリットと言えるでしょう。

コロナ禍で人々の消費活動が落ち込んだときでも、クレジットカードを含めキャッシュレス決済の利用は増加したことから、今後も需要増加が見込まれます。

クレジットカード決済の仕組みとは?

一般的なクレジットカード決済では、お客様がクレジットカードを使うと、クレジットカード会社がお店に対して代わりに代金を払い、その後クレジットカード会社からお客様に金額を請求する「後払い形式」が採用されています。

ここでは決済の仕組みを理解するために、直接契約と決済代行会社との契約について解説します。

直接契約

直接契約では、事業者とクレジットカード会社が個別契約をします。事業者が直接クレジットカード会社に問い合わせ、手続きや審査を経てクレジットカード決済を導入する仕組みです。

代行会社を挟まないため、決済手数料が抑えられるのが大きなメリットです。しかし、複数のクレジットカード会社と契約する場合、導入のための手続きや管理業務が煩雑になる恐れがあります。さらに、入金日がバラバラになり経理担当者への負担が大きくなると言えます。

直接契約には、代行会社分の手数料を払わなくて良いため初期費用が抑えられるというメリットがあります。しかし、中長期的な視点で見ると直接契約はトータルコストがかかると判断できます。そのため、複数のキャッシュレス決済手段を導入する事業者は、決済代行会社を利用する傾向にあります。

決済代行会社と契約

決済代行会社とは、クレジットカード会社と事業者の仲介会社です。両社間で発生する手続きややり取りを代行し、売上管理や振込など決済に関する包括的なサービスを提供します。

決済代行会社を利用するメリットは、クレジットカード各社に事業者が自ら連絡を取り、手続きをする必要がないという点です。煩雑な手続き業務から解放され、店舗運営やマーケティングなどコア業務に注力できる点が特徴です。

また、決済代行会社と契約する場合は、複数のキャッシュレス決済手段の導入や管理をまとめて依頼でき、総合的な運用アドバイスを受けられるのもメリットのひとつです。利用率の変化など利用状況をまとめて把握でき、特定のキャッシュレス決済と組み合わせた販売促進キャンペーンを検討しやすくなるでしょう。

さらに、入金日を統一できるのも大きな魅力です。というのも、後述の直接契約を選択した場合、クレジットカード会社ごとに入金日が異なるため、経理業務が煩雑になり人件費がかかるリスクがあるからです。しかし、決済代行会社を利用して入金日を統一すれば、効率的に管理できスタッフの負担を軽減できます。

クレジットカード決済の導入手順

クレジットカード決済の導入手順は、次のとおりです。

- お問い合わせ

- サービス・端末機のご案内

- 各種申込書のご提出

- 加盟審査

- システム設定、端末機設置

- サービス開始

クレジットカード会社と直接契約する場合は、導入したいカードの種類と同じ数の手続きを踏む必要があります。クレジットカード会社ごとの書類に記入し、必要書類を揃えることになるのです。システム設定やサービス開始日も、バラバラになるでしょう。

しかし、決済代行会社を利用すれば、一度の手続きで複数のキャッシュレス決済を導入できます。新規店舗オープンを控え時間がない場合などは、スピーディーに導入が完了する決済代行会社の利用をおすすめします。

クレジットカード決済の導入前に確認すべきポイント

クレジットカード決済を導入するにあたり、事前に確認すべきポイントを解説します。

入金サイクル

まずは入金サイクルです。お客様がクレジットカードを使って商品を購入すると、クレジットカード会社が後日お店に売上金を入金します。購入と同時に現金化されるわけではないので、入金日がいつになるか必ず確認しておきましょう。

例えば、入金サイクルは「翌月末払い」「翌月15日払い」「翌々月」など提供会社によってさまざまです。自社にとって適切な入金サイクルが利用できるかどうか、事前にチェックしておきましょう。

導入にかかるコスト

クレジットカード決済の導入にかかるコストも、シミュレーションしておく必要があります。コストには、初期費用・月額費用・決済手数料が含まれ、クレジットカード会社によって金額が異なるので比較検討しましょう。

さらに、店頭のレジで決済する際に必要な専用端末機にもコストがかかる場合があります。決済端末機の種類は複数あり、ご希望の決済パターンや利用希望シーンによって変化するため確認が必要です。

クレジットカード決済の導入でかかる費用

次に、クレジットカード決済導入にかかる費用を具体的に解説します。

初期費用

まずは初期費用です。初期費用の内訳として、専用端末機の費用やシステム導入の作業コストが含まれる場合があります。ただし、クレジットカード決済の導入で支払う初期費用は以前に比べて低くなっています。そのため、初期費用ではなく他のコストを比較したうえで、どのサービスプランや会社にするか判断すると良いでしょう。

月額費用

月額費用には、管理費用やシステム利用料金が含まれます。その他、セキュリティサービス、別のキャッシュレス決済サービスの追加、入金サイクルの指定を、月額プランでまとめて提供する会社もあります。しかし、提供会社によってはオプションとして追加料金が発生する場合もあるので、どこまで含まれているか事前に確認しましょう。

手数料

最後に、決済にかかる手数料です。クレジットカード決済の利用で発生する手数料は、会社の規模、商材、業種ごとに異なります。提供会社によっては、手数料が課税の対象だったり、非課税であったりするので確認が必要です。

クレジットカード決済の代行会社を選ぶポイントは?

記事の前半で、クレジットカード決済の導入には直接契約よりも、決済代行会社を選択したほうがメリットは大きいとお伝えしました。ここでは、どのような基準で代行会社を選べばいいかポイントを解説します。

主要ブランドに対応しているか

まず、次のような主要の国際カードブランドに対応しているかという点が重要です。

<主要国際カードブランド>

Visa、Mastercard、JCB、American Express、Diners Club、中国銀聯

自社が必要とするカードブランドが含まれているか、必ずチェックしましょう。

入金サイクルが合っているか

決済代行会社によって、入金サイクルが異なる場合があります。入金サイクルで注意すべきポイントは、締日と入金日です。締日は売上額が確定するタイミングを指し、一方の入金日は確定した売上金が振り込まれるタイミングを意味します。

例えば、一般的な入金サイクルは以下のとおりです。

- 月末締め・翌月払い

- 月末締め・15営業日後入金

締日と入金日のタイミングは経理管理をするうえで重要になるので、自社の経理処理フローと一致させることが大切です。決済会社によっては入金サイクルを柔軟に変更でき、早めに現金を振り込んでもらえるケースもあります。特に、仕入れなどで現金が早く必要となる場合は、入金サイクルを調節できないか必ず確認しましょう。

導入までの期間はどれくらいか

クレジットカード決済を導入するには、審査が必要です。通常カード会社の審査は、申し込みから早くて1週間、長くて一ヵ月ほどで通ります。そのため、申し込みからサービス開始できるまで三ヵ月~半年程度かかる可能性があるでしょう。たとえ開店準備で忙しくても後回しにせず、オープン日に間に合うよう早めに審査準備に取りかかったほうが賢明です。

クレジットカード決済代行会社の中には、急ぎのニーズに応える会社も存在します。オンライン申し込みで即日審査が通り、数日以内に導入できる場合もあるので、今すぐ必要なときは利用を検討すると良いでしょう。

固定費はかかるか

クレジットカード決済に必要となるコストは、初期費用、月額費用、手数料だとお伝えしました。月額費用など固定費がいくら必要になるかも含めて、複数の決済代行会社と比較して検討することが大切です。

ここで注意したいのは決済手数料が低く設定されているように見えても、月額最低手数料や月額費用、つまり固定費が多くかかるケースもある点です。固定費が高ければ、初期費用が無料で手数料が低くても、トータルコストは上がってしまいます。

クレジットカード決済の仕組みを理解して導入しよう

クレジットカード決済を導入するには、まず仕組みから理解する必要があります。クレジットカード決済は、決済代行会社と契約するか、クレジットカード会社と個々に直接契約することで、利用開始できます。クレジットカードだけでなく、さまざまなキャッシュレス決済も導入するなら、まとめて申し込みができる決済代行会社の利用がおすすめです。

決済代行会社を選ぶ際は、初期費用・月額費用・決済手数料を含むトータルコスト、そして入金サイクルに注意しましょう。

私たち日本決済情報センターは、豊富な実績を持つ決済代行会社です。クレジットカード決済の契約お手続きを代行しており、安心してお任せいただけます。ぜひお気軽にお問い合わせください。